28 Feb 2020

El coronavirus y la obsesión del mercado por el corto plazo

En el mundo financiero se habla a menudo del Sr. Mercado, como si ese gigantesco “ente” abstracto que configuran los millones de inversores a escala mundial tuviera una unidad o se pudiera considerar como un individuo. De hecho, algunos autores lo han tratado como si así fuera, analizando la personalidad que tendría este individuo que llamamos “Sr. Mercado”. Las conclusiones asustan un poco porque esa persona tendría características propias de algunos trastornos mentales como el “trastorno obsesivo-compulsivo”. En estas fechas en las que el mercado ha caído casi un 15% desde máximos en cuestión de 6-7 días, viene a cuento hablar de estas características perturbadoras del mercado.

Lo primero que hay que recordar es que el mercado previamente había subido con fuerza durante los últimos meses, especialmente los valores tecnológicos en EEUU, que habían entrado en una clara fase de exceso de optimismo. El gran Kostolany decía que los mercados tienen rasgos de personalidad “maníaco-depresiva”. Como ven, parece que el Sr. Mercado tiene rasgos psiquiátricos inquietantes…en el corto y medio plazo. La característica “obsesiva-compulsiva” del mercado se da al alza y a la baja. En realidad estamos hablando de psicología de masas donde los fenónemos de moda y arrastre se dan en todo su esplendor. ¿Qué relación tiene esto con la realidad económica subyacente de las empresas a largo plazo? Pues poca o ninguna. Hablamos en realidad de volatilidad, que es el gran concepto clave de los mercados, y la causa principal de que la mayoría de los inversores obtengan una pobre rentabilidad a largo plazo.

La volatilidad se da hacia arriba y hacia abajo. Lo que uno gana en bolsa no es lo que sube y baja el mercado en cuestión de semanas sino lo que obtiene cuando vende varios años después de haber comprado. Lo que ocurre entre medias es la famosa “volatilidad”. La inversión en bolsa no debe hacerse nunca en una óptica de corto o medio plazo. El horizonte mínimo es de 7-8 años, y lo ideal es pensar en horizontes de 10-15 años donde la probabilidad de ganar (cuando se invierte con una diversificación geográfica y sectorial correcta) es máxima. Con estos números siempre en mente, el inversor con sentido común sabe que cuando la bolsa se dispara durante 3-4 meses no debe considerar que eso son beneficios de la misma manera que cuando se desploma durante 3-4 meses, no son pérdidas. Es simplemente la volatilidad, sin la cual sería muy fácil ganar en bolsa.

La VOLATILIDAD y la LINEALIDAD de la mente humana son la principal causa de los errores de los inversores, que tienden a comprar y vender a contrapie, es decir, comprar cuando el mercado acumula una fuerte subida y vender cuando el mercado acumula una fuerte bajada, justo lo contrario de lo que hay que hacer. El problema es que nuestro estómago no nos permite comprar en medio de una crisis y la confianza para invertir fuerte solo aparece cuando la economía entra en una fase boyante y los mercados suben como la espuma.

La mejor forma de solucionar este enorme obstáculo psicológico que todos los seres humanos tenemos es pensar a largo plazo, es decir, poner el foco de nuestra atención en los ciclos de 7-8 años en lugar de pensar en lo que está ocurriendo esta semana, este mes, o los próximos 3-6 meses. Cuando analizamos toda la historia económico-bursátil de los últimos 120 años descubrimos que en el pasado siempre ha habido innumerables razones para pensar que el fin del mundo estaba cercano, incluidas dos terribles guerras mundiales. Sin embargo, de una forma u otra la humanidad avanza. No sabemos a priori cuál será el camino que encontraremos para seguir avanzando, pero lo más probable es que lo encontremos. Desde luego para ser inversor hay que ser fundamentalmente optimista de fondo. Sin caer en el optimismo ingenuo pero con un sesgo último optimista, siendo consciente de lo que implica la salvaje volatilidad que regularmente azota los mercados. Las crisis forman parte del ciclo económico expansivo, son inevitables porque en realidad son necesarias.

El ciclo Macro actual.

El foco actual del Sr. Mercado es el coronavirus pero esto en realidad no es más que una excusa. No estamos diciendo que no le demos importancia, porque quizá termine siendo una pandemia mundial devastadora y provoque la temida recesión en EEUU y en Europa. Pero desde luego no es en absoluto motivo para que la bolsa caiga un 15% en cuestión de siete sesiones bursátiles.

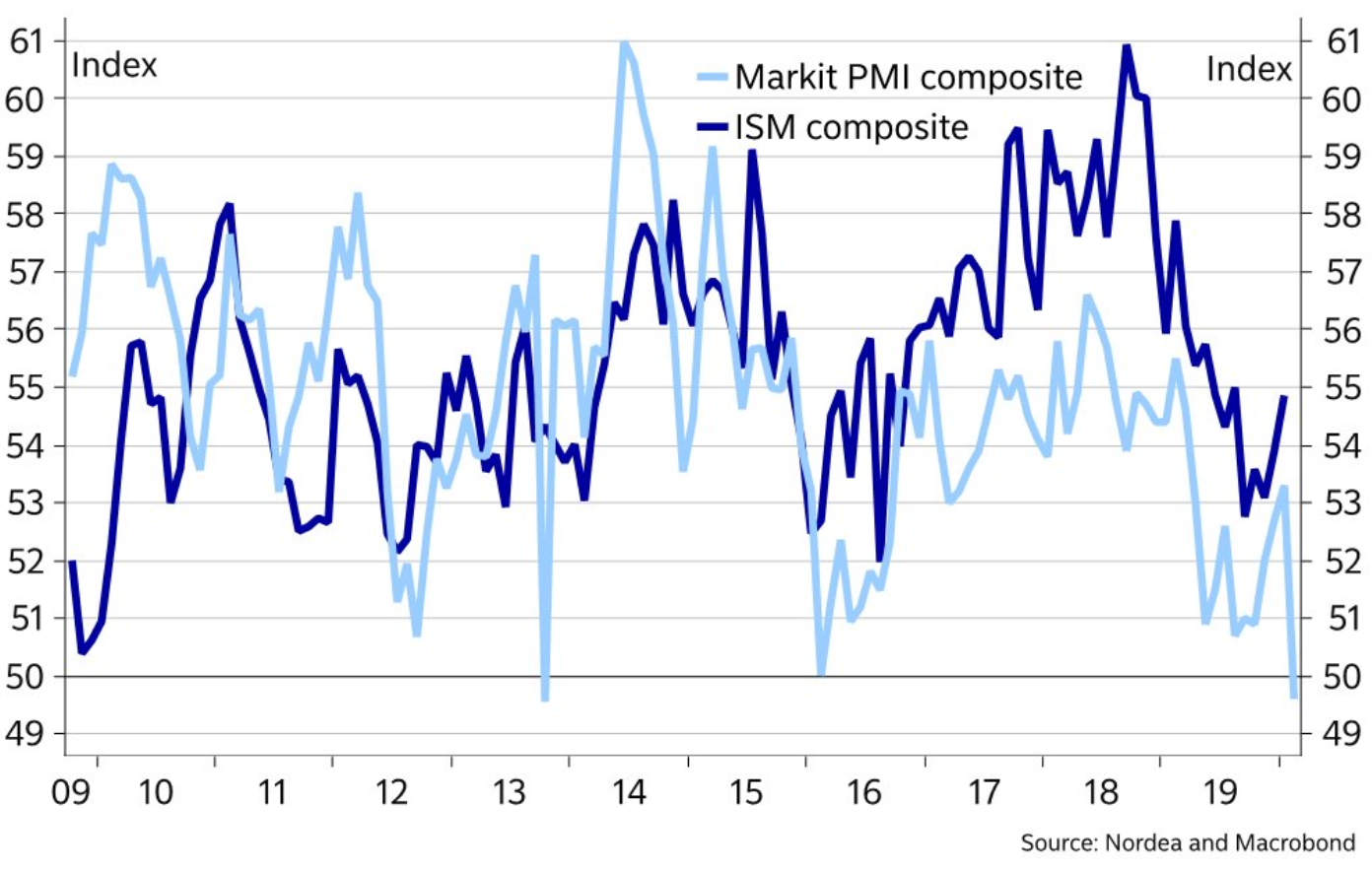

El verdadero motivo de la caída es que por un lado se acumulaba una subida previa excesiva (volatilidad al alza), especialmente en el sector tecnológico. Además esta subida se producía en un contexto de debilitamiento Macro de fondo. Y si tuviéramos que elegir un dato Macro que explique la caída bursátil actual nos quedaríamos con el dato del PMI en EEUU que salió el viernes pasado en 49 puntos (muy por debajo de lo esperado). Los PMI son encuestas a empresas sobre su actividad económica, y son excelentes indicadores de la actividad económica real. En el siguiente gráfico se aprecia en azul clarito la caída del PMI composite del último mes, que supone cruzar la frontera de los 50 puntos, que marca el límite entre una economía en expansión y una economía en contracción. Un solo dato no es suficiente para hablar de recesión, pero desde luego podría ser el principio de algo más.

El coronavirus se lleva todos los titulares porque es lo que la gente quiere escuchar y leer, pero en realidad este dato es mucho más relevante y concreto para que los mercados echen el freno (aunque no justifica un -15% en siete días). Es muy poco habitual que el dato (que se publica con frecuencia mensual) salga tan por debajo de las expectativas, y además por debajo de 50 entramos en zona de contracción económica. Un dato que se mantenga por debajo de 50 durante varios meses seguidos indicaría que la economía americana ha entrado en recesión.

Sigue siendo muy pronto para pensar que estamos a las puertas de un gran ciclo bajista. Además, es probable que cuando llegue ese ciclo bajista su efecto sea mucho menos devastador de lo que fueron las últimas crisis (y especialmente la crisis financiera e inmobiliaria de 2008, la peor en 70 años). Pero también hay que decir que el potencial alcista de las bolsas para los próximos 10 años es inferior a la media de largo plazo. Es probable que el rendimiento anual medio de los próximos 10 años sea inferior al rendimiento medio de los últimos 10 años pero aún así será positivo, y sobre todo superior al rendimiento de inversiones alternativas como la Renta Fija o la inmobiliaria.

Conclusión.

La volatilidad es la característica principal de la bolsa y el inversor ganador debe hacer que sea su aliada, no su enemiga. La mejor forma de no tomar decisiones equivocadas a corto plazo es pensar a largo plazo. Prácticamente todos los años la bolsa sufre alguna caída del -10% en algún momento del año. En algunas ocasiones estas caídas pueden llegar al -20%. Y de media, uno de cada 6-7 años termina en negativo. Esto es volatilidad. No se deje engañar por esas oscilaciones “obsesivo-compulsivas” porque en el 95% de los casos, son pura ilusión…y cuando no lo son, terminan siendo grandes oportunidades de compra, siempre que hablemos de inversiones diversificadas geográfica y sectorialmente, que es lo que se consigue con grandes índices como el S&P500 o el Stoxx 600 en EEUU y Europa respectivamente. El inversor inteligente debe ignorar las fluctuaciones de corto plazo (semanas, meses) tanto si son al alza como a la baja, y centrarse en la tendencia de largo plazo, que a nivel mundial siempre es alcista.

Últimos artículos

Es preferible «estarse quieto» 02/23/2021