18 Oct 2017

Bolsas y economías encaran el rally de fin de año en máximos

En el último post vimos que no está entrando dinero en los fondos de RV, lo cual es muy llamativo teniendo en cuenta que los índices de EEUU y Europa están en máximos, y subiendo. El rebote de septiembre en DAX y CAC comenzó con la mayor salida de flujos de los fondos europeos desde marzo, como vemos en el siguiente gráfico:

El sentimiento a mediados de octubre sigue sin ser de euforia, aunque lógicamente ha mejorado. Abundan las llamadas y avisos a la cautela, lo cual no es en absoluto normal en un supuesto techo de mercado o fase final. La última llamada a la cautela es la del último premio nobel de economía, y claro, eso asusta a cualquiera, ¿verdad? Pues bien, la historia demuestra sin ningún género de dudas que los premios nobel fallan exactamente igual que cualquier persona cogida al azar a la hora de valorar el final de una tendencia alcista. El último caso sonado, el de Shiller en 1996, que se anticipó casi cuatro años al techo final, y lo más importante es que ni siquiera en el mínimo de ciclo de 2003 se volvieron a ver precios inferiores a los que había en 1996.

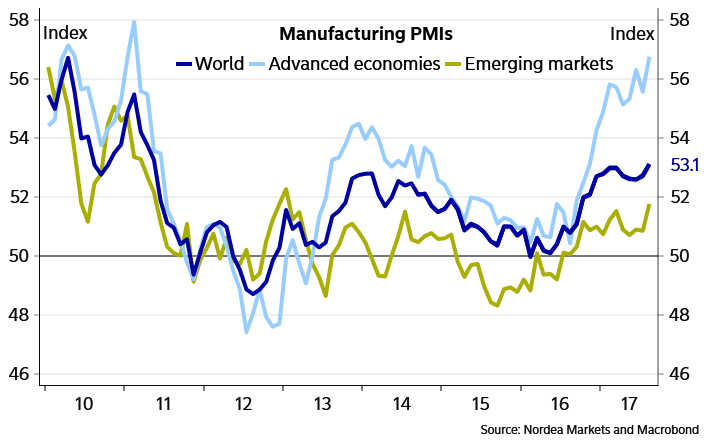

La realidad actual es que la economía mundial crece, y lo hace con fuerza, en especial las economías avanzadas, como vemos en el siguiente gráfico:

Punto importante: no solo crecen las economías, sino que lo hacen a una velocidad creciente. Es decir, la velocidad (derivada segunda) a la crecen las economías, también está creciendo. Insisto: crece la velocidad, y esto es un punto importante porque a los mercados financieros les importa sobre todo la derivada, no el dato en sí. Dicho de forma más sencilla, es más importante «hacia dónde vamos», que «dónde estamos», aunque sin duda es importante también saber dónde estamos. Por eso, cuando las economías están en crisis, las bolsas empiezan a subir mucho antes de salir de la crisis: simplemente hacen suelo y empiezan a subir cuando «la crisis va siendo cada vez menos grave, es decir, vamos a mejor».

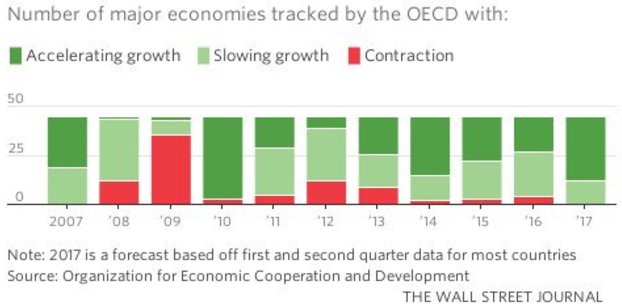

En el siguiente gráfico vemos el número de países de la OCDE en contracción (rojo), en crecimiento (verde claro), y en fase de aceleración del crecimiento (verde oscuro). En 2017 por primera vez desde 2007, todos crecen, y además cerca del 80% de los países están pisando el acelerador:

En este contexto, la «resistencia» que tienen las bolsas europeas y americanas a seguir subiendo es muy razonable, y no sería lógico apostar en contra de ello, aunque obviamente nadie sabe en qué momento «se tomarán un respiro» y formaran una pequeña corrección de corto plazo. El problema es que esas consolidaciones de corto plazo dependen mucho del azar, y por eso es un error jugar a intentar anticiparse a esas fluctuaciones de corto plazo. Conviene recordar que dentro de 10 días empieza el mes de noviembre, y que nov-dic son dos meses estacionalmente muy buenos para las bolsas (no en vano se habla de «rally de fin de año», lo cual es una realidad estadística).

El Eurostoxx50 Net Return (con dividendos incluidos), está ya en máximos del año, y dentro de un canal alcista de medio plazo que nos muestra el potencial. Bajo esta perspectiva no hay sobrecompra, y por lo tanto la tendencia es sana:

Por supuesto esto no significa que no haya riesgos latentes. Siempre los hay, y después de ocho años de expansión y ciclo alcista en EEUU, y con el mayor experimento monetario en la historia de la humanidad sin saber muy bien cómo terminará, es evidente que no debemos bajar la guardia. Pero más allá de la «ciencia», es decir, los números y las estadísticas, está la «filosofía», es decir, los pensamientos y razonamientos que conducen a generar PRINCIPIOS.

Estos principios, basados en la historia, nos dicen que la forma de ganar dinero durante los últimos dos siglos, ha sido estando invertido en bolsa «casi siempre», sin jugar a salirse (vender) cada vez que se atisba un riesgo. Es el mercado más rentable y más seguro (más fiable), con tal de que podamos tener un horizonte inversor de al menos 10 años. La realidad (filosófica si quieren), es que en medio de una crisis, NADIE es capaz de vislumbrar cómo saldremos de ella, ni cuándo. Pero a posteriori resulta que cuando todo el mundo lo veía todo negro, era el mejor momento para comprar. Eso sí, se necesita criterio (conocimiento y experiencia) para saber qué comprar, y cómo…

En EEUU, a pesar de los máximos, no dejan de hacerse públicos avisos del riesgo en curso, de la locura de los mercados, etc. Y es cierto que existen dudas sobre la viabilidad de ciertos negocios a largo plazo (por ejemplo Tesla), y por lo tanto la valoración de varias empresas tecnológicas, incluso de todo el sector. Pero el siguiente gráfico nos permite poner las cosas en contexto: la situación actual no tiene absolutamente NADA QUE VER con la de la burbuja de internet que explotó en el año 2000. La línea marrón es el índice Nasdaq100, y la gris son los beneficios esperados para los 12 próximos meses. Sobran las palabras.

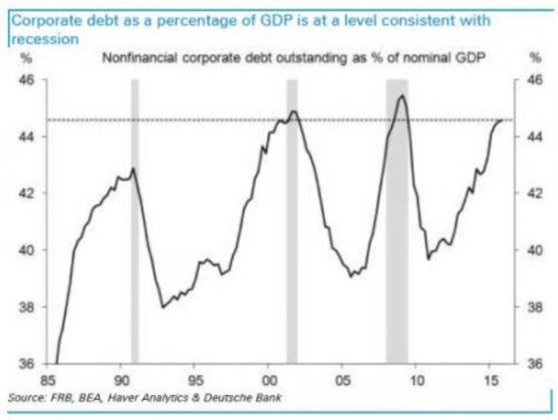

Otro de los repetidos avisos que se hacen es el nivel de endeudamiento, en porcentaje del PIB, y que vemos en el siguiente gráfico (las zonas sombreadas son recesiones):

Sin entrar en más detalles en este post, lo que importa no es la deuda en sí, sino el coste que supone. No es lo mismo deber un millón de euros al 7% de interés, que al 1%. Y esto, los agoreros fatalistas curiosamente no suelen mencionarlo.

Por eso (y por otras cosas), la clave en este ciclo alcista va a estar en los tipos de interés. No solo en si suben o no, sino sobre todo, a qué velocidad suben. Nuevamente nos encontramos con la velocidad como concepto clave. Si los tipos suben demasiado rápido, existe el riesgo de que la economía no lo pueda asimilar. Así que durante los próximos trimestres éste será uno de los indicadores a seguir más de cerca. A medida que se retira liquidez, crece el riesgo de frenazo de la economía. Tipos de interés y liquidez están relacionados (aunque hay otros factores que condicionan la liquidez), y de hecho la desaceleración del crédito en EEUU es uno de los factores de riesgo, aunque nuevamente aquí, los avisos son demasiado precursores.

En definitiva, la situación actual contiene sus desequilibrios, pero nada nos permite anticipar que en un horizonte de 3-6 meses se pueda producir una fuerte tendencia bajista en la bolsa. Así que lo razonable es estar invertido en bolsa, y acompañar la tendencia, aunque luego cada cual debe elegir qué porcentaje de liquidez quiere conservar prudentemente, y en qué porcentaje quiere estar invertido en bolsa directamente.

En nuestro caso, mantenemos globalmente un 20% de exposición directa a RV, y aproximadamente otro 20% de exposición a través de opciones, donde destaca ahora mismo la posición sobre Ibex, construida con venta de PUTs muy fuera de dinero (OTM) y compra de CALLs (también OTM pero bastante menos). Esto nos otorga un margen de seguridad superior al 20%, es decir, que el Ibex podría caer un 20% sin que eso nos provoque pérdidas, a vencimiento. Pensamos que es una forma excelente de exponerse a un escenario de rebote del Ibex, que bajo la perspectiva económico-bursátil es lo más razonable. Como siempre, no razonamos solo en términos de probabilidad, sino que valoramos el riesgo asociado incluso a eventos de muy baja probabilidad. En este caso, el peor escenario sería una caída vertical del Ibex como consecuencia de la crisis catalana. En ese peor escenario, lo que nos ocurriría es que nos veríamos obligados (por el compromiso asumido en la venta de PUTs) a invertir un 30% del patrimonio en el Ibex a un precio de 8.000 puntos, considerando que el Ibex está ahora en 10.200 puntos. Es una eventualidad que en realidad nos parece tan atractiva, que nos alegraríamos de que sucediera esa caída vertical (a pesar de la caída que provocaría en el Valor Liquidativo en el corto-medio plazo), porque nos permitiría realizar más estrategias de este tipo, usando la gran liquidez que aún conservamos, y tomar posiciones más contundentes a precios muy atractivos. Lo normal es que eso no ocurra, y si nuestro escenario de rebote en el Ibex se materializa, entonces le sacaremos rendimiento a la estrategia de opciones y a la cartera de acciones.

Últimos artículos

Es preferible «estarse quieto» 02/23/2021