29 Jun 2021

Vuelve con fuerza la inflación, el enemigo más terrible (e invisible) del ahorrador.

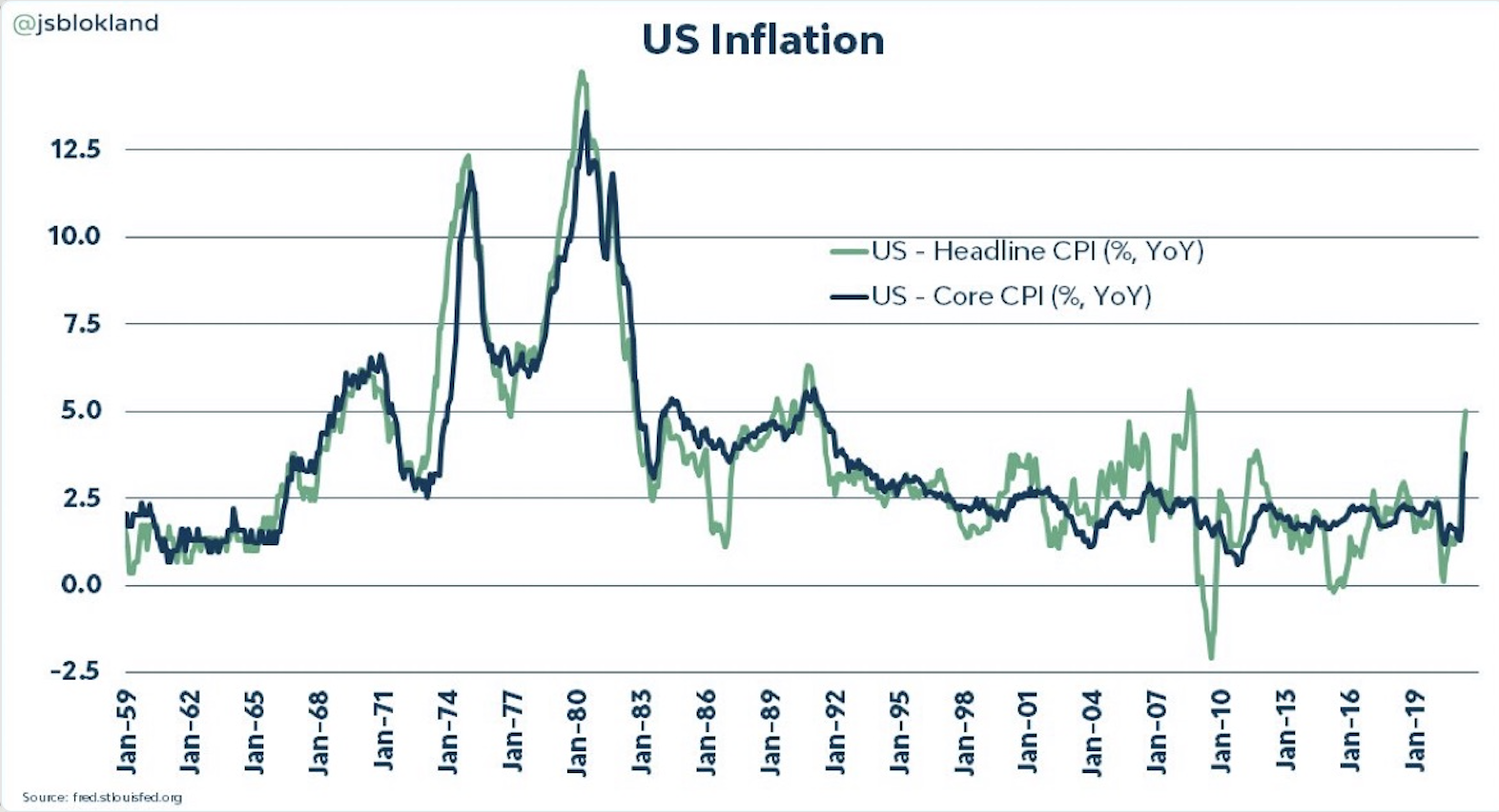

La inflación ha repuntado hasta niveles que no se veían desde hace casi 30 años. En el siguiente gráfico vemos que ha rebotado hasta niveles de 1992, y aunque son todavía niveles lejanos a los de la hiperinflación de los años 70, conviene no perder de vista al que es sin duda el mayor enemigo del ahorrador a largo plazo.

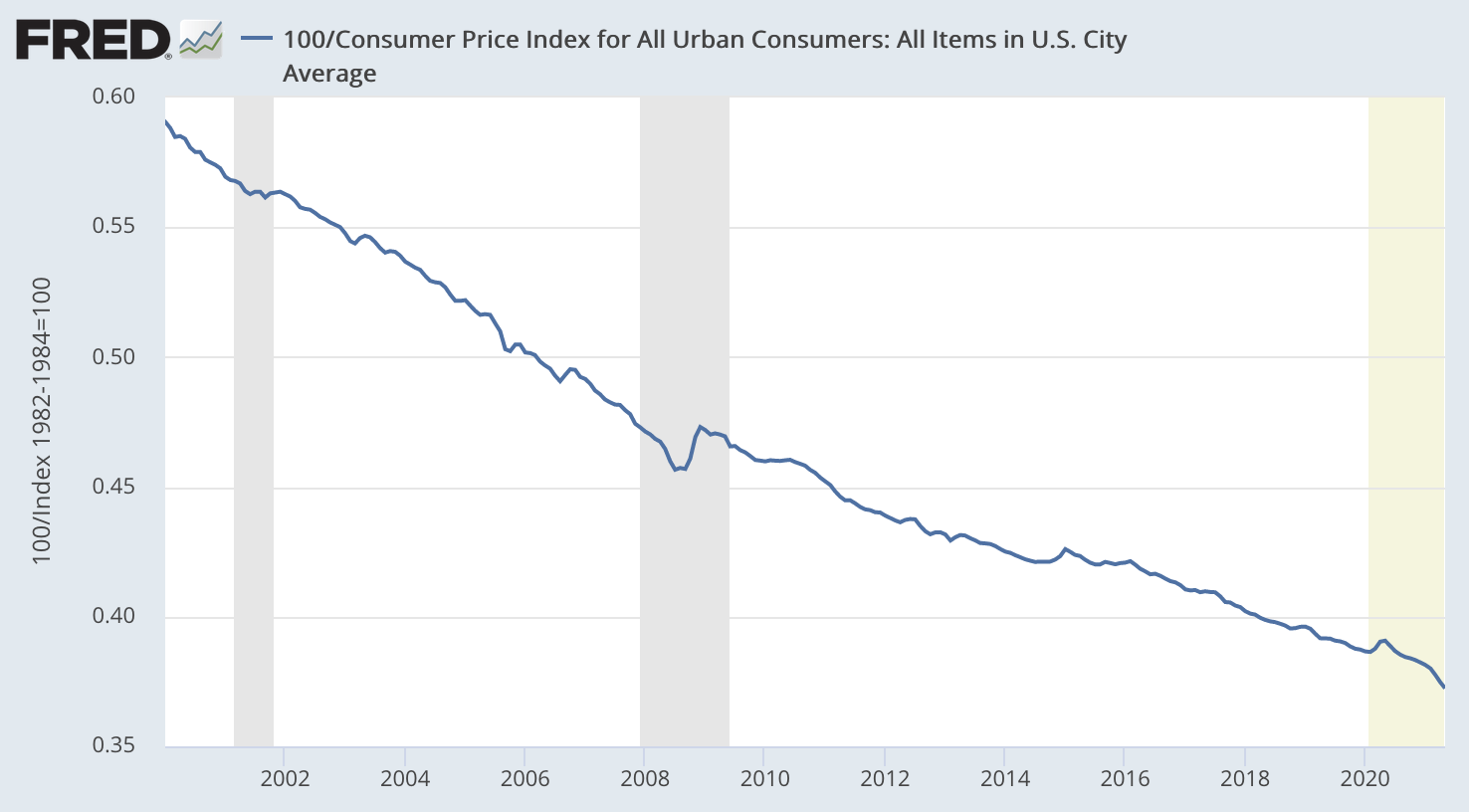

La inflación es terrible por el deterioro que provoca en la capacidad adquisitiva de los patrimonios a largo plazo, y es más terrible aún por el hecho de ser invisible. En el siguiente gráfico vemos la evolución del poder adquisitivo de 100 dólares desde 1900.

En 120 años, el dólar ha perdido un 97% de su valor. Esta es la terrible realidad de la divisa. Y aunque se trata de un período de tiempo muy largo, en períodos más cortos el impacto, aún siendo menor, es también notable. En los últimos 20 años, por ejemplo, durante un período de inflación históricamente muy baja, el dólar ha perdido un tercio de su valor (ver gráfico siguiente). Esto significa que un ahorrador que hubiera dejado su dinero en el banco habría perdido más de un 30% durante los últimos 20 años.

El dinero que se guarda en el banco (o debajo del colchón) sin ninguna remuneración (o cercana a cero) es dinero que año tras año va perdiendo valor. Y en años de fuerte inflación, lo hace a una velocidad acelerada. Si este año acabara con una inflación del 5% significaría que un ahorrador en cuenta corriente del banco ha perdido un 5% de capacidad adquisitiva. Este concepto de capacidad adquisitiva es clave, porque es realmente lo que debe importar a un ahorrador. El dinero es un medio para comprar bienes (en caso de necesitarlos) y por eso no importa tener 100 o 1000, sino cuánto se puede comprar con esos 100 o 1000.

La inflación: qué es y cómo protegerse.

Lo primero para protegerse de un peligro es hacerse consciente de su existencia y ser capaz de hacerse una idea de su magnitud. Lo segundo, es saber cómo defenderse.

Naturaleza y esencia de la inflación.

La inflación es de naturaleza errática e inconstante, muy volátil. En los años 30 terminó provocando una guerra mundial (porque fue la hiperinflación alemana la que aupó a Hitler al poder). En los 70 se comió la mitad de los ahorros. Desde entonces, ha ido bajando…hasta niveles mínimos, y mucha gente se ha olvidado de su existencia, lo cual la hace doblemente peligrosa. La inflación aparece y desaparece a menudo de forma brusca, según múltiples condicionantes, algunos bien conocidos y otros mucho más “silenciosos” como la demografía. Pero lo más importante es que al ser un fenómeno que va por “rachas” y es muy errático, no podemos anticipar ni predecirla para protegernos con antelación. Hay que diseñar estrategias de inversión que sean resistentes tanto a períodos de elevada inflación, como a períodos de baja inflación (a menudo acompañados por bajo crecimiento).

Cómo defenderse, tanto si viene para quedarse como si no.

La protección clásica contra la inflación ha sido la inversión inmobiliaria que, en efecto, globalmente hablando y a largo plazo, consigue mantener más o menos el poder adquisitivo del dinero invertido en un piso o una casa. Eso no significa que sea siempre así, en todo lugar y en todo momento. Hay que saber cómo hacerlo, y evitar comprar en burbuja. Pero globalmente hablando, invertir en el sector inmobiliario es una buena forma de mantener el valor del patrimonio. Mantener no es rentabilizar. Es decir, globalmente no es fácil conseguir que el valor adquisitivo del patrimonio crezca. Dependerá del ciclo, del país, de la zona donde se compra, etc.

Hay otros instrumentos para protegerse de la inflación. Por ejemplo, los bonos indexados a la inflación (TIPS), el Oro (bajo una perspectiva de largo plazo y aceptando una fuerte volatilidad de medio plazo), y en general, los llamados “activos reales”, donde la estrella es indiscutiblemente la bolsa (o Renta Variable).

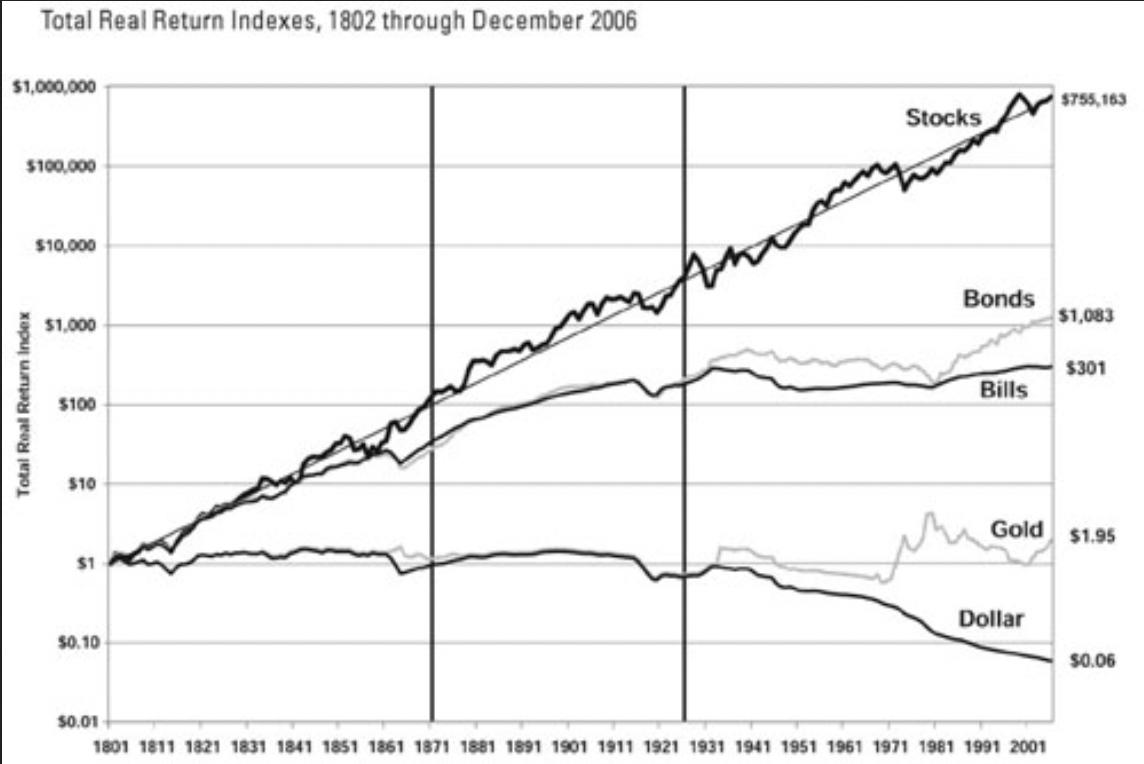

En el siguiente gráfico volvemos a ver la evolución REAL (es decir, descontando la inflación) de los principales activos de inversión, incluyendo el propio dólar. Las acciones (stocks), es decir la bolsa, son el único activo que sube contra viento y marea a largo plazo, pero hay que soportar a cambio una volatilidad elevada, con períodos de fuertes crisis. Recordemos que el gráfico siguiente muestra la evolución de cada activo una vez descontada la inflación.

Este gráfico imprescindible nos muestra que el único activo resistente a largo plazo, tanto a crisis económico-financieras como a períodos de fuerte inflación, es la bolsa. Y tiene todo el sentido del mundo porque las empresas son las que mejor se adaptan a un entorno de inflación: suben los precios de las materias primas y de los sueldos…y se repercuten en los precios finales de venta. El ajuste no es perfecto e inmediato, pero al final se produce.

Por lo tanto, una elevada inflación no es una mala noticia para un inversor. De hecho, a menudo es lo contrario, porque la inflación es un fenómeno retrasado dentro del ciclo económico, lo que significa que aparece después de fases de recuperación y/o crecimiento notable. Una inflación elevada puede ser señal de una relevante expansión económica, y eso es bueno para las bolsas por añadido.

Al final, se trata de recordar que invertir en Bolsa es invertir en empresas, hacerse propietario de las organizaciones reales que producen y comercializan los bienes y servicios que consume la sociedad. En esta situación, obtenemos los retornos (aunque sean muy volátiles) de esa producción de riqueza de las empresas. Esta es la auténtica riqueza de la que somos copropietarios al invertir en Bolsa, y en entornos de alta inflación, siempre será mejor tener el dinero invertido en activos reales y productivos -participaciones de empresas- en lugar de tenerlo parado en el banco.

Últimos artículos

Es preferible «estarse quieto» 02/23/2021